Im Herbst 2023 deutet sich eine Stabilisierung der Preise für langlaufende US-Staatsanleihen an. Was spricht für den TLT als Basiswert für Optionsstrategien?

Kontradjew Zyklus und Zinsen

Der

Erwartungshaltungen und Positionierungen

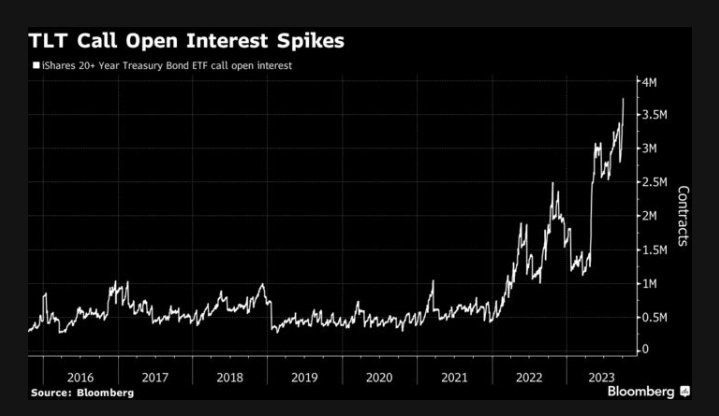

Retailinvestoren und Spekulanten rechnen mit einer baldigen »Normalisierung« der Zinslandschaft. Sie haben sich in diesem Sinne positioniert.

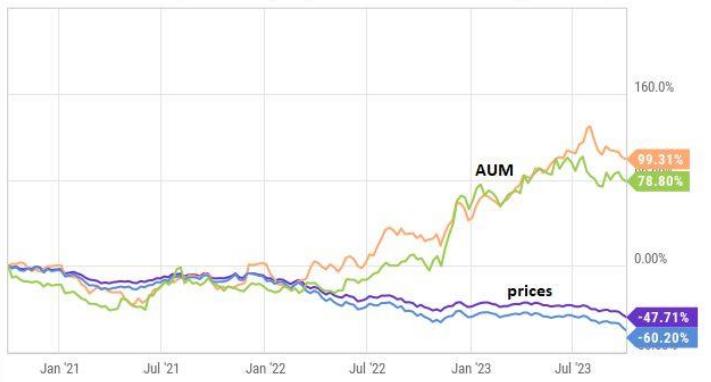

Der Preisverfall bei Staatsanleihen hat sich seit dem Jahresbeginn beschleunigt. Gleichzeitig explodiert die Nachfrage. Der Wert der in den Fondsmänteln gehaltenen Anleihen (AUM) in Abb. 1 stieg bis in den Sommer, obwohl die Anleihen selbst kontinuierlich preiswerter wurden. Selbst aktuell ist keine Kapitulation erkennbar. Im Gegenteil:

Auf der anderen Seite bauen Hedge-Fonds und Institutionelle Investoren Short-Positionen auf. In den

Nach einem Preisrutsch in historischem Ausmaß ist der Anleihemarkt sehr gespalten. Retailinvestoren und Spekulanten hoffen auf sinkende Marktrenditen, Anlageprofies halten massiv dagegen.

Der ETF

Der iShares 20 Year+ US-Treasury Bond ETF ist mit dem Kürzel ‘TLT’ gelistet. Der ETF wird aktuell an dritter

Stelle der Fonds gelistet, die am meisten Anlagekapital «verbrannt» haben (Summe aller Kapitalzu- und abflüsse minus aktuellem AuM). In dieser Rangliste stehen normalerweise gehebelte Short- oder Volatilitäs-ETF’s ganz oben.

Allein dies zeigt, wie dramatisch die Wertberichtigung der letzten 18 Monate ausfiel.

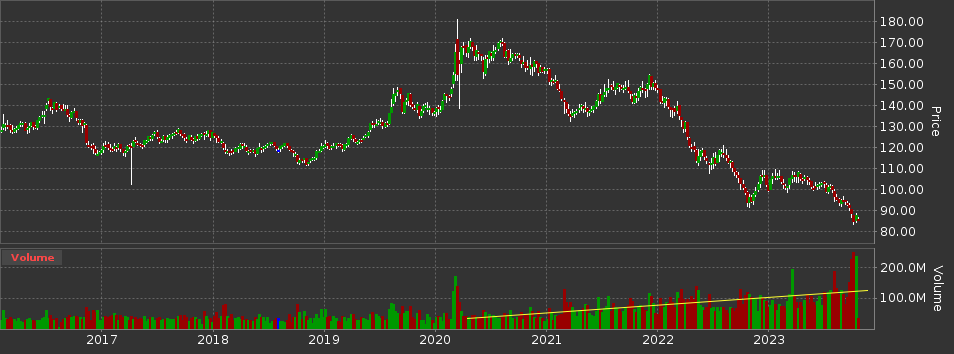

Im Grunde steigt das Handelsvolumen im TLT-ETF seit dem Preistop im August 2020. Aus dem Chart lässt sich nicht ablesen, ob der ETF erworben oder zurückgegeben wurde. Dafür benötigt man das AuM.

Für den September 2023 hat die CFTC erstmals einen signifikanten Verkaufsdruck bei Bond-ETF’s ermittelt (Wochenbericht 40/23).

Ein hohes Handelsvolumen in einem stabilen, ausdauernden Abwärtstrend wird allgemein als Hinweis auf eine Kapitulation ehemaliger »starken Hände« interpretiert. Ob das auch auf den TLT zutrifft?

Volatilitätsfenster

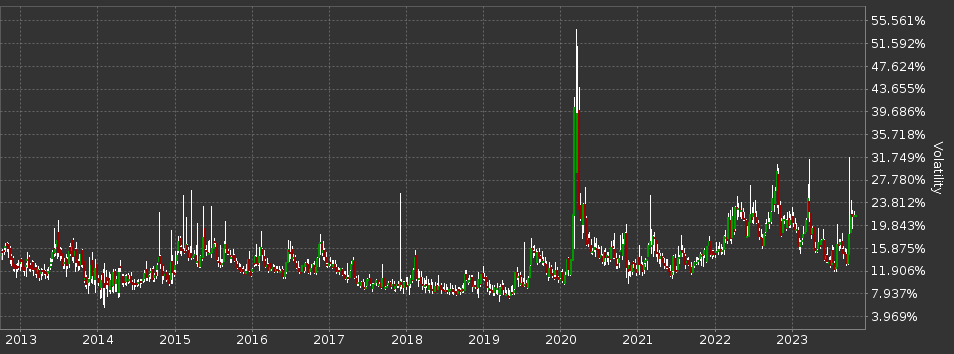

Der Rentenmarkt eignet sich nicht für den kontinuierlichen Optionshandel. In normalen Zeiten sind die Volatilitäten gering, die eingenommenen Prämien stehen in keinem Verhältnis zu immer wieder auftretenden großen Preisfluktuationen.

Aktuell ist die Volatilität mit fast 20 Prozent außergewöhnlich.

Eine Optionshandelsstrategie profitiert von einer Normalisierung der Volatilität.

Dividenden

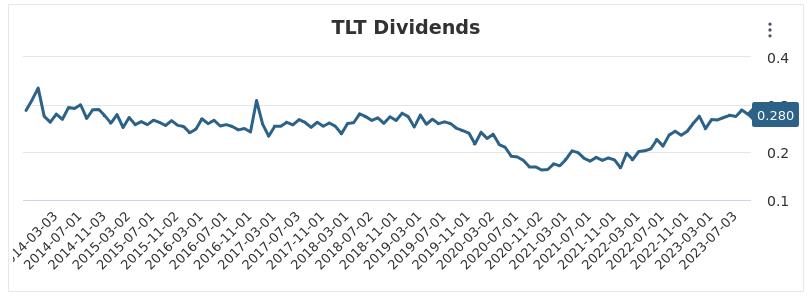

Der TLT schüttet monatlich Dividenden aus. Die monatliche Ausschüttung ist erstaunlich konstant: Klammert man die Jahre 2020 und 2021 aus, dann schüttet der ETF konstant 0,28 $ pro Monat aus.

Die Dividendenzahlungen stehen starken Preiserhöhungen des ETF entgegen. Der Verkauf von Put-Optionen ist unkritisch. Es ist unvorteilhaft, Put-Optionen im Umfeld der Dividenenzahlung auszuüben. Das ist bei verkauften Call-Optionen anders.

Die Dividendenrendite beträgt Mitte Oktober 2023 3,77 Prozent. Allein dies wirkt als wirksamer Puffer gegen weitere starke Preissenkungen.

Trotz des starken Preisverfalls des ETF ist die Dividende konstant. Aktuell ist die Dividendenrendite sehr attraktiv. Der große und kontinuierliche Zahlungsstrom stabilisiert den Assetpreis. Preissteigerungen werden monatlich abgeschöpft. Weitere Preissenkungen erhöhen die Dividendenrendite ohne ein Ausfallrisiko. Das macht den ETF immer attraktiver

Der Marktpreis des TLT wird durch den Zahlungstrom mittelfristig stabilisiert. Damit empfiehlt sich der ETF für Optionsstrategien mit mittleren Zeitebenen.